Cuestionable Cuestionable Cuestionable Cuestionable Cuestionable Cuestionable Cuestionable Cuestionable

Cuestionable

Jueves, 08 Noviembre 2018

Las gaseosas ya tienen IVA

Por Luisa Fernanda Gómez Cruz

Félix de Bedout le preguntó reiteradamente al Viceministro de Hacienda por qué las gaseosas, con la ‘Ley de financiamiento’, continuarían sin IVA. Esto es engañoso, pues las bebidas sí tributan, aunque lo hagan bajo un régimen especial.

El 1 de noviembre, un día después de que el gobierno presentara el proyecto de la ley de financiamiento al Congreso, W Radio entrevistó al Viceministro de Hacienda, Luis Alberto Rodríguez, para consultarle por las modificaciones más polémicas que incluye la propuesta.

En la entrevista, el periodista Félix de Bedout le preguntó si las bebidas azucaradas entrarían o no dentro del paquete de productos que hoy no pagan el Impuesto al Valor Agregado (IVA) y que pasarían a tener ese cobro con la reforma.

Frente a esta duda, el viceministro respondió: “No, eso no está dentro de nuestra propuesta”, y continuó hablando sobre los cambios que propone la nueva ley.

Ante la respuesta de Rodríguez, De Bedout insistió y preguntó cómo era posible que se le pusiera IVA al huevo y a la zanahoria, pero no a las gaseosas.

Más adelante continuó el tema diciendo que “siempre se dijo que ‘¿cómo se iba a gravar el que es muchas veces el alimento de un obrero?’” (refiriéndose al pan con salchichón y gaseosa, retomando la discusión de 2016 de ponerle un impuesto adicional a las bebidas azucaradas). Bedout insistió diciendo que la nueva ley de financiamiento le pondrá IVA al pan, al salchichón y no a las gaseosas.

Minutos después, el periodista trasladó la discusión a Twitter y publicó:

IVA para el pan, IVA para el salchichón pero no a las gaseosas.

— Félix de Bedout (@fdbedout) 1 de noviembre de 2018

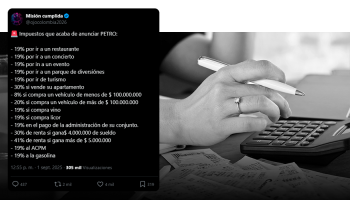

Colombiacheck decidió revisar este tema porque, luego del trino de De Bedout, varios tuiteros, incluyendo personajes públicos, manifestaron su indignación con que la nueva ley de financiamiento no les pusiera IVA a las gaseosas:

Aquí les dejo esta linda foto tomada el día de hoy de una factura de carulla, donde podemos ver que las gaseosas no pagan iva, y así desvirtuar a una manada de uribistas que dice que si, mientras al chocolate los huevos y el pan quieren gravarlos a este veneno diabetico no pic.twitter.com/z6b3MVu0ei

— Presidente club de los bloqueados por Uribe (@nomasmara) 6 de noviembre de 2018

Cinismo y defensa de sus financiadores de frente! Le van a poner IVA al pan, los huevos, la leche, pero a la CocaCola y gaseosas de Ardila Lule no! Ante todo hay que cuidarle el bolsillo a sus cacaos a costillas no solo de la salud sino también del bolsillo de los consumidores! https://t.co/bmk9fyhCac

— Claudia López (@ClaudiaLopez) 1 de noviembre de 2018

Las gaseosas no tienen IVA por Dios q mentira! pic.twitter.com/etGMZ2i9hI

— A. Catalina (@acatalinagm) 7 de noviembre de 2018

No solo papá, arroz, leche, huevos, carnes, pan.

— Gustavo Bolívar (@GustavoBolivar) 7 de noviembre de 2018

Esto tendrá IVA si los dejamos:

Libros, abonos, colores, lápices, boletas de cine, eventos deportivos y culturales, agua en botella, servicios funerarios, internet, computadoras.

Y qué curioso: No gravan azúcar, gaseosas ni armas

Estas críticas, sin embargo, surgieron de una confusión: las gaseosas ya pagan IVA (al igual que el salchichón), y es del 19%, según confirmó Nicolás Carrero, experto en temas tributarios, a Colombiacheck.

Carrero explicó, además, que estas bebidas no están incluidas dentro del artículo 424 del Estatuto Tributario, que es donde se exponen los “bienes que no causan el impuesto” del IVA. En este listado, hasta este momento, están incluidos los productos de la canasta familiar (como el pan). La gaseosa no hace parte de la canasta familiar y, por lo tanto, no se encuentra excluida del pago del impuesto del IVA.

No obstante, por cuenta del artículo 446 del mismo estatuto, las gaseosas tienen un régimen especial que hace diferente su tributación a la de otros productos:

“Cuando se trate de la venta de limonadas, aguas gaseosas aromatizadas (incluidas las aguas minerales tratadas de esta manera) y otras bebidas no alcohólicas, con exclusión de los jugos de frutas, de legumbres y hortalizas..., solamente se gravarán las operaciones que efectúe el productor, el importador, o el vinculado económico de uno y otro”.

Esto es lo que se conoce como un “IVA monofásico”, de acuerdo con Alejandro Rodríguez Ilatch, investigador de Dejusticia. Lo que quiere decir que el impuesto solo se cobra una vez, en una de las fases de la comercialización del producto, que es cuando se le compra al productor o al importador directamente.

En términos generales, según explica Rodríguez Ilatch, las fases del proceso de consumo son tres: 1. Cuando se hace o se importa el producto; 2. Cuando el mayorista compra el producto para redistribuirlo, y 3. Cuando el minorista le compra al mayorista y vende el producto al consumidor final.

Entonces, en el caso del IVA monofásico, solo se paga el impuesto en la primera fase y “después de ello las bebidas azucaradas adquieren un carácter de excluidas”, dice Rodríguez Ilatch. Razón por la cual el comprador final no ve reflejado el valor del IVA en su factura, aunque es de suponer que el mayorista lo incluya dentro del precio al que vende el producto al resto de la cadena.

El otro tipo de IVA es el plurifásico, y es el que tienen hasta el momento todos los bienes y servicios que no están en el artículo 424 ni en el 476 del Estatuto Tributario. En este caso, el IVA se paga en cada una una de las fases; es decir, se hace tres veces el cobro del impuesto y el consumidor final lo ve en su factura de compra.

Ahora bien, la llamada ley de financiamiento propone modificaciones al artículo 424 frente a los productos que están libres del pago del IVA. Y modifica algunos de los servicios incluidos dentro del 476. Pero no hace ningún cambio al 446 (en el que está el régimen especial de las gaseosas), lo que indica que el cobro de IVA que tienen hoy las gaseosas y demás bebidas azucaradas se mantendrá tal cual está hoy. Lo único que cambiará es la tarifa sobre la cual se hará el cobro que, de acuerdo con el proyecto de ley, bajará al 18%.

Entonces, es cierto que, de aprobarse la reforma tributaria, el pan pasaría de ser un producto excluido del pago del IVA a tener el cobro; el salchichón tendría el mismo impuesto que hoy tiene, y las gaseosas conservarían su estatus especial con el que pagan un IVA que no se ve reflejado en la factura del consumidor final.

---------

El 28 de noviembre comenzó su curso entre las comisiones tercera y cuarta de Senado y Cámara la ponencia final de la ley de financiamiento. Para este momento se incluyó una propuesta que no estaba en el primer borrador, pero que se adicionó en la ponencia, de pasar el tributo de las gaseosas a IVA plurifásico. Finalmente, el 5 de diciembre de este año, durante el primer debate en el Congreso, se salvó esta propuesta; es decir, que de aprobarse la ley tal cual está en este momento, las gaseosas comenzarían a cobrar IVA en toda la cadena.